Как работает пенсионная система. Матчасть..

Базовая, страховая и накопительная пенсии — это части общей трудовой пенсии по старости. Все эти деньги платит в принудительном порядке работодатель на каждого официально оформленного работника. Взносы идут из фонда оплаты труда, но не вычитаются из зарплаты, а начисляются сверх нее. Сейчас это называется страховыми взносами, раньше называлось единым социальным налогом.

Базовая часть пенсии, или фиксированная выплата, положена всем пенсионерам по старости в едином размере, который меняется ежегодно при индексации с учетом инфляции. В 2019 году фиксированная выплата равна 5334,19 Р. На ее размер мы повлиять не можем.

Закон № 400-ФЗ «О страховых пенсиях»

Расчет размера страховой пенсии по старости

Страховая часть состоит из баллов, которые заработал человек за счет отчислений работодателя. Еще эти баллы называют индивидуальным пенсионным коэффициентом — ИПК. Один балл в 2019 году стоит 87,24 Р — эта цифра тоже каждый год индексируется с учетом данных по инфляции от Росстата. Заработал больше баллов — пенсия будет выше. Количество баллов зависит от стажа и отчислений работодателя, но государство постоянно меняет окончательный принцип подсчета ИПК.

Калькулятор страховой пенсии

http://www.pfrf.ru/eservices/calc/

Накопительная пенсия — это уже не баллы, которые государство считает по своим правилам, а настоящие деньги. Их называют пенсионными накоплениями. Часть пенсионных взносов от работодателя до 2014 года оставалась на вашем счете в Пенсионном фонде РФ — из них пенсионные накопления и сформировались.

Закон № 360-ФЗ «О порядке финансирования выплат за счет средств пенсионных накоплений»

Закон № 424-ФЗ «О накопительной пенсии»

Сейчас действует мораторий, поэтому взносы работодателя на пенсионные накопления не идут. Всё, что накопилось, делят на период дожития и получают ежемесячную прибавку к пенсии.

Период дожития — это условный срок, в течение которого придется платить пенсию. Его определяют исходя из ожидаемой продолжительности жизни. В 2019 году период дожития — 252 месяца, или 21 год. Пенсионер не обязан умирать сразу после этого срока — он нужен только для расчета размера пенсии. Если человек проживет дольше, накопительную пенсию все равно будут платить в том же размере.

Накопительная пенсия касается не всех

Отчисления на накопительную часть существовали не всегда и не для всех. Если вы 1966 года рождения или старше, у вас либо вообще нет пенсионных накоплений, либо они небольшие, потому что формировались с 2002 по 2004 год.

Если вы начали официально работать с 2014 года, то попали под мораторий — накопительной пенсии у вас тоже нет.

В 2019 году общая пенсия по старости считается так:

5334,19 Р + 87,24 Р × баллы + пенсионные накопления / 252

С 2014 года взносы от работодателей идут только на страховую пенсию, но пенсионные накопления все равно растут, потому что вы их инвестируете. Либо их инвестируют за вас.

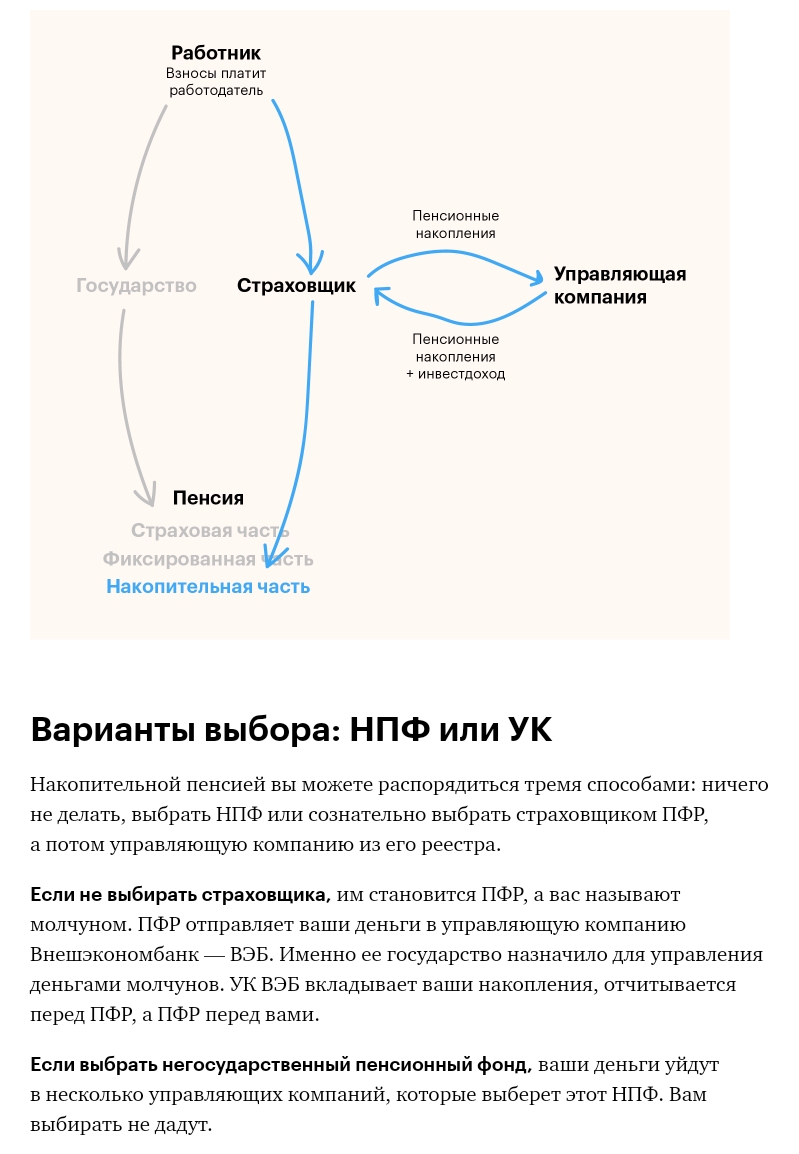

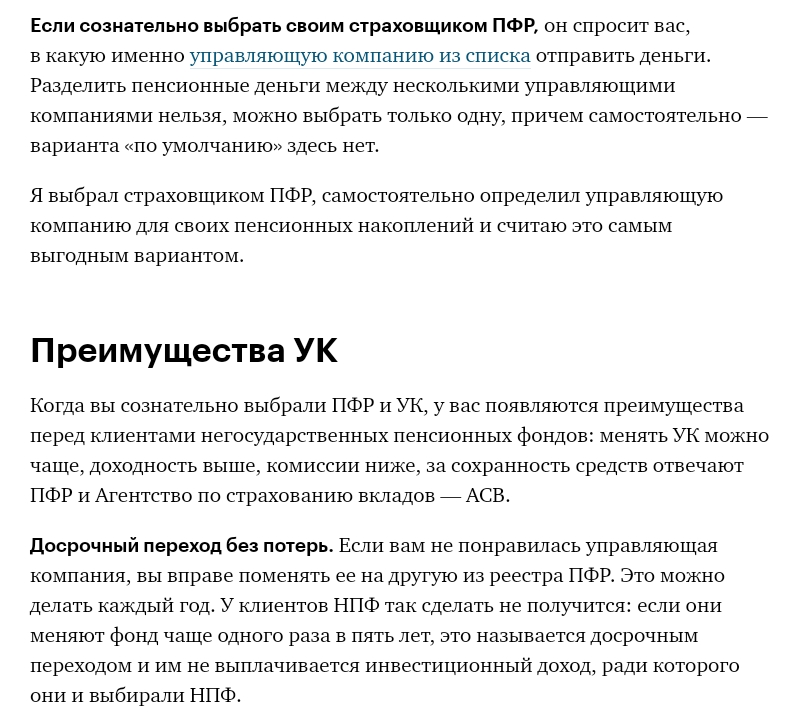

С пенсионными накоплениями работают негосударственные пенсионные фонды — НПФ, и Пенсионный фонд России — ПФР. Они вкладывают накопления в акции и облигации, инвестиции приносят доход, и будущая пенсия увеличивается. Государство хочет, чтобы мы сами выбрали, кто будет управлять деньгами. Организация, которой мы даем право работать с нашими пенсионными накоплениями, называется страховщиком по обязательному пенсионному страхованию.

Страховщики инвестируют пенсионные накопления не сами, а передоверяют это управляющим компаниям — УК. Чем лучше будет инвестировать ваша УК, тем больше вы получите на пенсии — это как депозит в банке, только процентная ставка заранее не известна. Управляющие компании работают, страховщики контролируют и отвечают за них, наша будущая пенсия растет. Осталось понять, какого страховщика и какую УК выбрать.

Вот как растет накопительная пенсия:

Закон № 75-ФЗ «О негосударственных пенсионных фондах

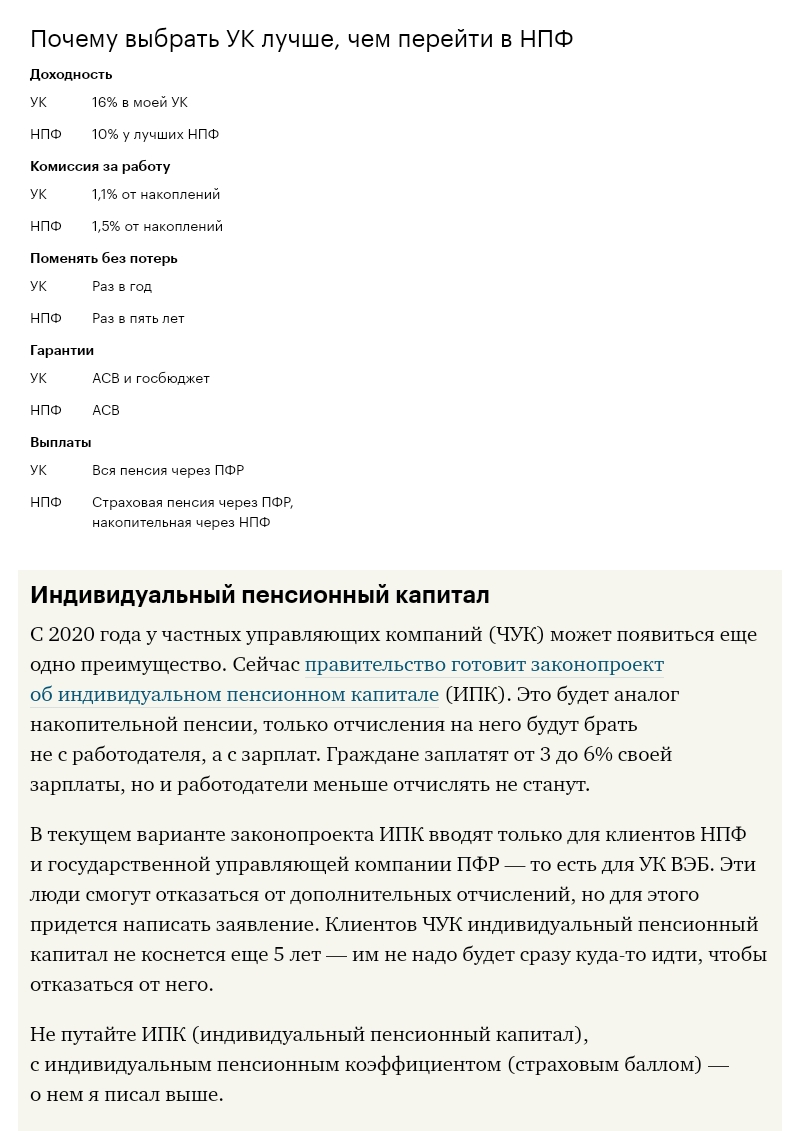

Комиссии ПФР ниже. Страховщики управляют вашими деньгами не бесплатно. Они берут с вас деньги. Сначала свою долю берет УК — эта комиссия одинакова и для ПФР, и для негосударственных пенсионных фондов и составляет до 10% от инвестиционного дохода. Потом вы платите самому страховщику: ПФР ежегодно берет до 1,1% от суммы ваших накоплений, а НПФ — до 1,5%. Кажется, что разница в десятые доли процента незаметна, но, когда до пенсии двадцать или тридцать лет, сумма получается ощутимой.

Закон № 111-ФЗ об инвестировании средств пенсионных накоплений

пп. 1 и 3 ст. 16

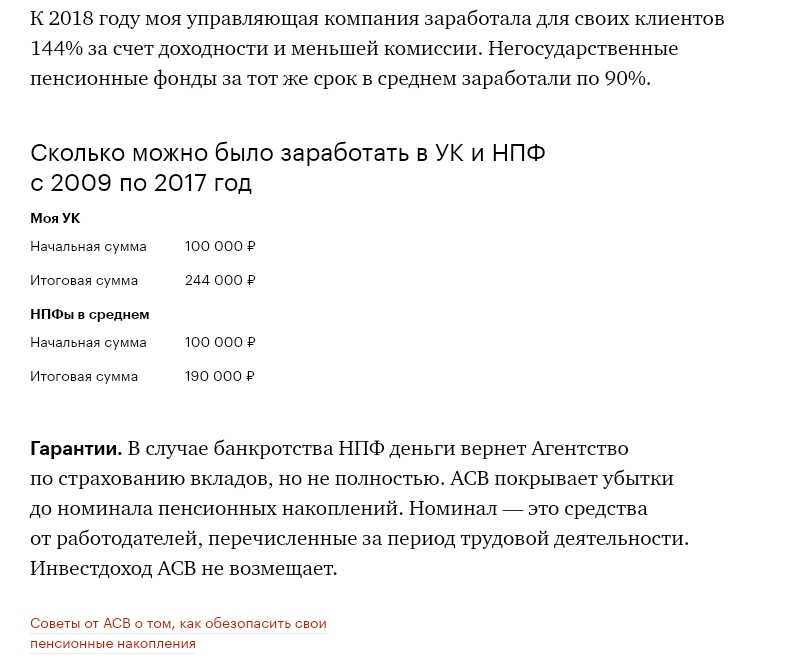

Накопительная пенсия появилась у меня в 2009 году. Я подсчитал, что за предыдущие девять лет в ПФР уже сэкономил на комиссии 6000 Р. Теперь эти деньги тоже работают и дают инвестиционный доход.

Сейчас на моем счете 100 000 Р, и я прикинул, сколько еще сэкономлю, если останусь клиентом ПФР, а доходность в среднем будет 10% годовых. За год разница составит 400 Р — немного, но эти деньги останутся на счете и принесут дополнительную доходность. Из-за этого на второй год разница будет уже 900 Р, а на третий год — полторы тысячи. Через 20 лет за счет разницы в комиссии страховщика я выиграю 38 200 Р.

Доходность УК выше, чем у НПФ. Так происходит, потому что НПФ делит пенсионные накопления между управляющими компаниями, как захочет. Какая-то компания сработает хуже, какая-то лучше, а фонд начислит вам их средний результат. Общая средняя доходность всегда ниже, чем у лидера.

Статья про доходность УК и НПФ — на сайте «Коммерсанта»

Кроме доходности, у НПФ могут быть и другие причины выбора управляющей компании. Например, фонд традиционно работает с этой УК и не меняет ее, несмотря на низкий результат.

В ПФР вы сами выбираете одну из УК и следите, какой инвестдоход она дает. Не понравится, поменяете — так сможете работать только с лидером.

Я выбрал УК в 2008 году, но деньги стали работать только с 2009 года. С этого момента среднегодовая доходность моей управляющей компании — 16%. Я сравниваю среднегодовую доходность только с момента перехода туда моих накоплений — то, что было раньше, моей пенсии не касается. У НПФ средняя доходность с 2009 года — 10%.

Накопленная доходность НПФ с 2009 по 2016 год

Молчание как согласие: как россиян подключат к накопительной пенсии

Подробнее на РБК:

Проголосуйте, чтобы увидеть результаты

Интересная статья.

Спасибо большое 🌹🌹🌹

Интересная статья.

Спасибо большое 👍

Как выбрать Управляющую компанию для накопительной пенсией

m.9111.ru

Эдуард, из-за вашей публикации у кого-то на сайте произойдёт когнитивный диссонанс. Большинство здесь уверены, что в ПФР идут их честно заработанные деньги и ПФР просто обязаны их им вернуть с процентами.

Полезная публикация.

Спасибо большое 🌹🌹🌹