PolinCorp Подборка акций по методу Грэма Российский рынок Листинг от 13.03.2023 Все для развития

Добрый день, дорогие мои читатели! А так же финансисты, экономисты, миллиардеры, и вообще все...

Сегодня сделал анализ рекомендуемых к покупке компаний, точнее акций компаний...

В этой подборке я учитываю метод Бенджамина Грэма. Считаю этот метод самым логичным ибо мое такое мнение. И для этого есть определенные критерии.

Что по данному методу мы делаем и как понимаем что нужно покупать. В целом говоря мы рассчитываем реальную стоимость одной акции по коэффициенту Грэма и понимаем интересно это к покупке или нет. Да, многие могут с этим не согласится. Ну как говорится каждая метла по своему метет.

И так что я предлагаю:

1. Мы берем во внимание только Российский рынок ибо он растет и развивается в этом направлении. Фондовый рынок нашей страны молод, а значит имеет хорошие перспективы. Так же нет дополнительного налогообложения и в целом поддерживая свою страну инвестициями Вы помогаете ей развиваться, а не забугорному дяде.

2. Покупаем как пишет Грэм только обыкновенные акции, забудьте о привилегированных так как нам это не интересно. И это совсем другие риски. Мы же идем к балансу.

3. Учитываем акции по которым выплачиваются дивиденды, и не важно как часто и как много. Это нам нужно как гарант стабильности.

4. Акции будем держать до прибыли от 50% до 100%. Я планирую в идеале получить от 100% и потом диверсифицировать. То есть продавать и покупать на вырученные средства вновь недооцененные акции.

5. Расчет производим из годового баланса и не в коем случае не учитываем квартальные.

К чему же я пришел сегодня:

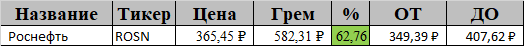

Самый смак

Роснефть на данные момент показывает себя лидером сегодняшней покупки. Эта компания в текущем списке единственная и самая привлекательная на данный момент. Торгуется сейчас на рынке ~365 руб. за акцию. Согласно формуле Грэма реальная стоимость одной акции ~582 руб., соответственно текущая цена составляет 2/3 от реальной и мы ее покупаем. Так же я указал диапазон цен который нас устроит, если цена в него попадает значит берем.

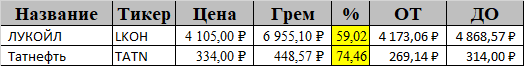

Далее менее рискованные компании

В этом списке их уже две. Конечно мы уже откланяемся от задуманной стратегии стоимостного инвестирования. Лукойл дешевле желаемого что может привести к еще большему падению и мы потеряем в деньгах. Ну а Татнефть соответственно может и не принести нам желаемой прибыли в итоге. Естественно если по волатильности рынка эти две компании попадут в диапазон цен, то однозначно берем. Хотя для анализа в портфель я их тоже включу.

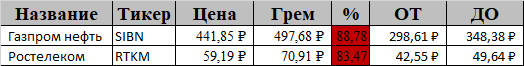

И на конец более рискованные которые можно отслеживать, но покупать сейчас я их все же не рекомендую.

Как мы видим цена по отношению к реальной стоимости ниже, но все же далека от нашего идеала. Можно контролировать их стоимость и при удаче и разворотах рынка приобрести. Эти акции я в портфель добавлять не стал, но если Вы захотите чтоб они были и напишете, то я в следующий отчет их включу. Думаю что составлять такие отчеты буду раз в неделю.

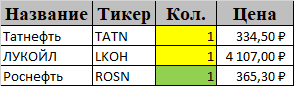

В итоге:

Вот такой портфельчик у нас получился, покупка по 1 лоту так как будет более понятно на сколько в процентах мы получаем желаемый результат. Если Вам интересна данная тематика оставляйте лайки, пишите свои комментарии обсуждайте со своими знакомыми и подписывайтесь на меня чтоб увидеть еще больше анализа.

Самая моя не любимая фраза на всех информационных ресурсах, но я должен ее написать. Ибо наш закон не оставляет мне другого выбора.

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции Вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является Вашей задачей. Полинкевич Владимир Алексеевич не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Всего доброго, сохраняйте и приумножайте!

Авторские права принадлежат Полинкевич Владимиру Алексеевичу.

Какие акции из статье вы бы приобрели?

Проголосуйте, чтобы увидеть результаты

про Роснефть многие так же пишут

А как считаете Вы?

Если про Роснефть - да, можно брать сейчас..

А что скажете про Татнефть и Лукойл?

Можно говорить о стабильности, покупая акции, которые выплачивают дивиденды? Если говорить о компаниях, которые в один прекрасный момент перестают их выплачивать, хотя прошлые года все было замечательно. И тут возникает вопрос, на сколько можно расчитывать на стабильность, покупая акции таких компаний?

Если мы говорим о выплате дивидендов на обыкновенные акции, то да! Если про привилегированные. то нет. Нестабильные компании не могут позволить себе выплату дивидендов на обычные акции.

К тому же если компания не выплачивает дивиденды она просто не попадает в наш список, думаю что это будет являться гарантом. И даже если в будущем компания откажется от дивидендов она вновь лишится нашего интереса к ней. И еще один момент мы сортируем компании только те которые выплачиваю дивиденды не для того чтоб сделать акцент на прибыль с дивидендов, а как критерий ведь тех кто не платит мы вообще не учитываем.

Достаточно развернуто, спасибо за ответ! А ещё такой момент. Как я знаю, когда компания выплачивает дивиденды, стоимость ее акций падает на величину дивидендов. То есть при прочих равных стоимость акции без выплаты дивидендов и стоимость акции после выплаты дивиденда плюс сама выплата — одинаковы (учитывая налог на дивиденды)?

Совершенно верно на момент выплаты дивидендов идет падение акций в стоимости. Это называется Гэп - позже как правило акции восстанавливаются в цене. Но как я уже говорил ранее нас интересует стоимостное инвестирование и мы в целом не обращаем внимание на дивиденды. Это другая история и там важны другие критерии. Просто для гаранта мы берем во внимание только те компании которые хоть как то платят дивиденды. Это просто критерий, наша цель рост акций от 50% для диверсификации. Основную прибыль мы получаем от их роста!